In de afgelopen weken hebben we een buitengewoon volatiele periode waargenomen in de cryptocurrency-markt, met name voor Bitcoin en diverse altcoins.

Daarom heb ik in deze blogpost ook een gedetailleerde analyse bijgevoegd van de recente marktbewegingen, gericht op het begrijpen van de onderliggende factoren, de gevolgen voor traders, en mogelijke toekomstscenario’s.

Beginnend met Bitcoin, die recent een top bereikte van rond de $70k, bleek dit een sleutelmoment binnen een bredere range van $62k tot $71k. Na enkele dagen stabiliteit, zagen we een aanzienlijke daling op 12 april, waarbij Bitcoin daalde van $71k naar $67k, en een dieptepunt bereikte bij $65k. Deze prijscorrectie was opmerkelijk heftiger voor de altcoins, zoals blijkt uit de index TOTAL3, die die dag ongeveer 10% daalde.

De totale waarde van geliquideerde long posities op 12 april was ongeveer $800 miljoen, wat deze dag markeert als een van de meest significante liquidatiedagen van het jaar. De volgende dag werd nog ingrijpender met de geopolitieke spanningen tussen Iran en Israël, wat leidde tot een extra verkoopgolf. Dit incident laat zien hoe externe factoren zoals geopolitieke onrust directe een hevige impact kunnen hebben op marktstabiliteit en investeerderssentiment. Op 13 april zakte Bitcoin van $67k naar $62k binnen een halfuur, en de altcoins volgden met aanzienlijke verliezen.

Altcoins hebben significant slechter gepresteerd dan Bitcoin, dit toont de sterkte van Bitcoin. De verspreiding in prestaties is opmerkelijk, met een aantal grote altcoins die bijna 50% onder hun piekwaarden handelen, zoals SOL, TIA, INJ, OP, APT, en AVAX. Dit toont de hogere volatiliteit en het verhoogde risico verbonden aan altcoin investeringen, vooral in tijden van marktonrust. Ondanks de lagere prijzen, kan dit voor ons als beleggers wel aantrekkelijke kansen bieden gezien de verbeterde risico/opbrengst verhoudingen.

Bitcoin lijkt nu wel enige support te vinden rond de ondergrens van de recente trading range. Gezien de combinatie van lage funding rates, de substantiële vermindering van open interest (OI) op altcoins, en piekende FUD (Fear, Uncertainty, and Doubt), zou dit een potentieel moment kunnen zijn voor ons om hun posities te heroverwegen, vooral als ze niet volledig geïnvesteerd zijn. Echter, de markt blijft precair, en verdere dalingen, mogelijk naar $58k ,$56K of zelfs $52k voor Bitcoin, kunnen niet uitgesloten worden, vooral als geopolitieke spanningen escaleren of niet snel opgelost worden.

De Bitcoinprijs vertoont geen tekenen van een directionele koers terwijl hij boven $60.000 blijft.

De vierde halving van BTC is een feit en is gedeeltelijk ingeprijsd, volgens het onderzoek van Deutsche Bank.

Maar de geschiedenis laat zien dat BTC over het algemeen een jaar na de halving apprecieert en een ATH bereikt.

De prijs van Bitcoin (BTC) gleed de afgelopen drie dagen kortstondig onder het niveau van $60.000, wat kopers aantrok in dit gebied omdat de vierde halving van BTC ging plaatsvinden.

De Bitcoinprijs is het middelpunt van alle onzekerheid, ongeacht de gebeurtenissen, zoals de halving, macro-economische gebeurtenissen of andere ontwikkelingen. Aangezien de vierde halving van de Bitcoin nu een feit is, vragen beleggers zich twee dingen af:

- Is de halving ingeprijsd?

- Wat zal er gebeuren met de Bitcoin-prijs na de halving?

Is de halving ingeprijsd voor Bitcoin? Of zal de baanbrekende crypto de komende dagen meer winst neerzetten?

LATEN WE DEZE STELLING EENS STAP PER STAP ONTLEDEN

Volgens Deutsche Bank Research is de halving al ingeprijsd, in ieder geval gedeeltelijk, omdat ze “niet verwachten dat de prijzen aanzienlijk zullen stijgen na de halving” . Maar dat betekent niet dat de Duitse bank een correctie verwacht. In plaats daarvan vermelden ze dat de prijzen langer hoger zouden kunnen blijven vanwege de volgende redenen:

- Ethereum spot ETF goedkeuring anticipatie

- Toekomstige renteverlagingen door centrale banken

- Veranderingen in regelgeving

Wat betreft het niet verwachten van een enorme rally in de Bitcoinprijs, merkt Deutsche Bank Research een piek op in de lancering van Layer 2 (L2) schaaloplossingen. Omdat L2-oplossingen het praktische nut van het netwerk vergroten, is het marktaandeel van L2-oplossingen langzaam toegenomen.

Wat gebeurt er met de Bitcoin-prijs na de halving?

Zoals Deutsche Bank in haar onderzoek vermeldt, is de halving van de Bitcoin een gebeurtenis die wordt gedreven door de retail. Particuliere beleggers zien de negatieve aanbodschok als een positief effect op de Bitcoin-prijs. Als gevolg daarvan ziet het aantal adressen met BTC een enorme stijging na de halving.

Ruwweg 150 dagen na de halving groeide het aantal retailadressen met maximaal 1.000 BTC met respectievelijk 52%, 37% en 3% in 2012, 2016 en 2020, waardoor de halving een retailgedreven upgrade was.

Op dit moment zijn er 53,3 miljoen adressen van particuliere beleggers die tot 1.000 BTC aanhouden, tegenover 2121 adressen voor grote/ institutionele beleggers die meer dan 1.000 BTC aanhouden. Deze aantallen zullen aanzienlijk stijgen na de halving als de geschiedenis zich herhaalt, wat waarschijnlijk een positieve impact zal hebben op de Bitcoinprijs.

Vanuit historisch perspectief heeft de Bitcoinprijs gemiddeld 410 dagen na de halving een ATH bereikt. Ruwweg 378 dagen, 518 dagen en 336 dagen na de eerste, tweede en derde halving heeft de Bitcoinprijs een ATH bereikt.

Zoals uitgelegd in een eerdere publicatie, als de geschiedenis zich herhaalt of zelfs rijmt, is de kans groot dat de Bitcoin verder stijgt.

Aan de andere kant, als de Bitcoinprijs een steile correctie veroorzaakt die het psychologische niveau van $50.000 verbrijzelt tot een weerstandsniveau, zou dit de bullish thesis ontkrachten. Een dergelijke ontwikkeling zou BTC kunnen zien dalen naar het volgende belangrijke wekelijkse supportniveau op $45.000.

Bitcoin on-chain data analyse

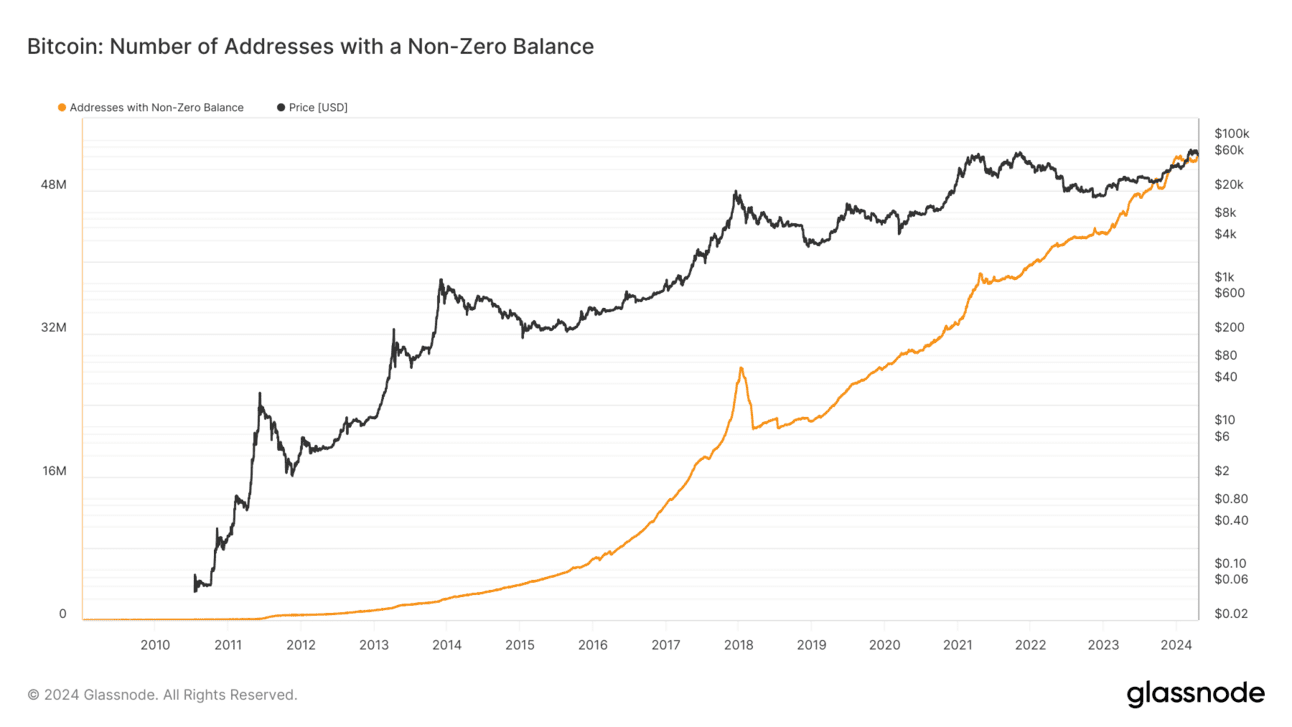

Vandaag bekijken we de aantal Non-zero adressen.

Het geeft een overzicht op hoog niveau van de gebruikersbasis/activiteit van het Bitcoin-netwerk.

Maar het is belangrijk om te begrijpen dat één wallet niet gelijk is aan één gebruiker. Een gebruiker kan veel wallets hebben.

Waar het hier om gaat is de trend van de grafiek.

- Toenemend aantal adressen = stijgende adoptieniveaus

- Afnemend aantal adressen = wijst erop dat gebruikers hun volledige saldo verkopen of wallets consolideren

ZIE JE HOE DEZE GRAFIEK ALTIJD EEN OPWAARTSE TREND VERTOONT?

Een duidelijk teken dat het Bitcoin-netwerk elk jaar is uitgebreid.

Maar af en toe daalt deze grafiek. Als Bitcoin nieuwe recordhoogtes nadert, besluiten sommige beleggers winst te nemen. (maar deze dips zijn klein in het grote geheel der dingen)

Op dit moment zijn er 52.092.112 adressen met een positieve balans.

Twee weken geleden stond deze teller op 51.189.548 wallets.

Dat is een stijging van +902.564 wallets.

De waarschijnlijke reden voor deze waanzinnige groei in de afgelopen twee weken is de opkomst van Bitcoin Ordinals & Runes.

Ordinals zijn in feite NFT’s op Bitcoin.

En Runes maken het mogelijk om memecoins en andere tokens te maken op Bitcoin.

Eenvoudige afleiding van deze gegevens:

De gebruiksmogelijkheden van Bitcoin groeien nog steeds, 15 jaar na zijn bestaan.

Groei van het Bitcoin-netwerk = hogere prijzen.

![Bitcoin (BTC) [11.33.03, 19 Apr, 2024]-638491117484614589](https://tradepremium.be/wp-content/uploads/2024/04/Bitcoin-BTC-11.33.03-19-Apr-2024-638491117484614589.png)