Enorme Comex zilverleveringen: wijst dit op een stormloop op metaal? En lopen de shortposities in zilver uit de hand?

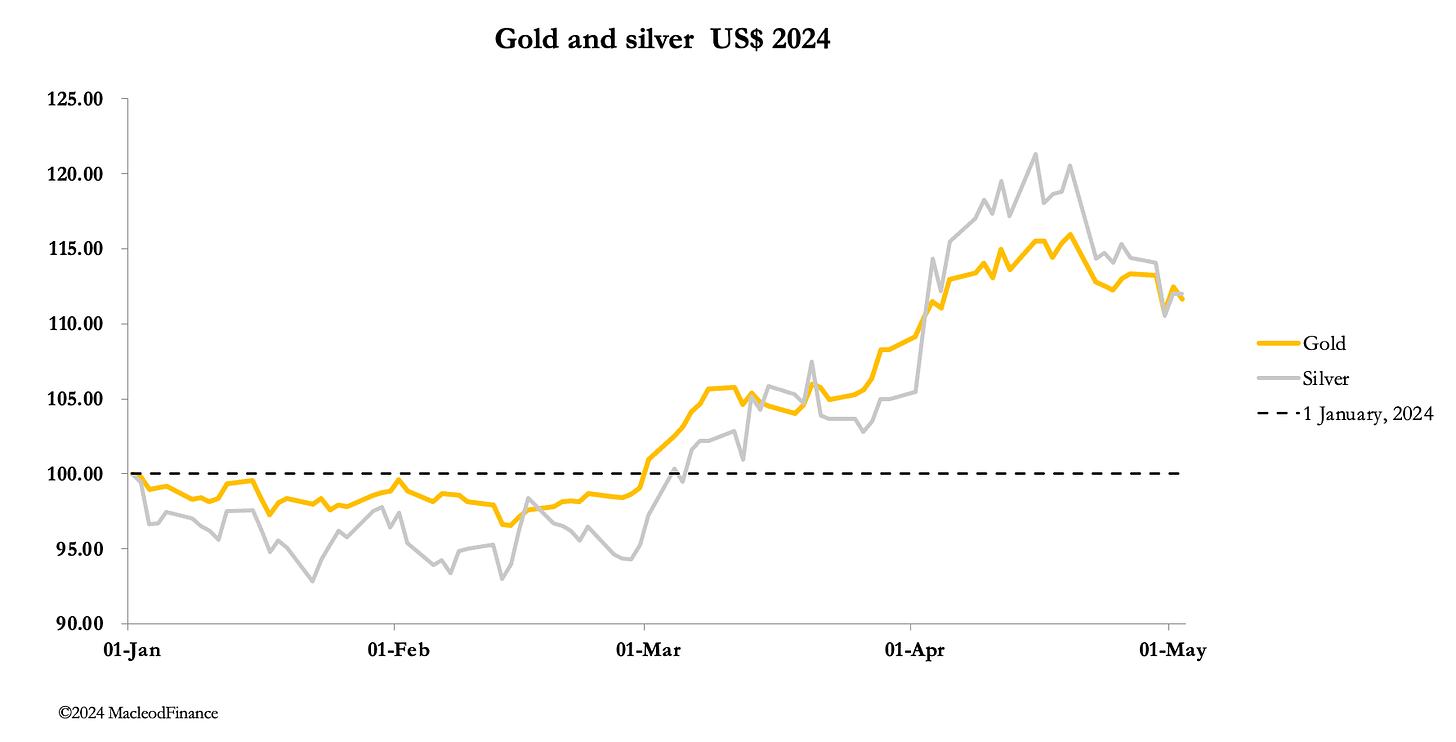

Goud en zilver consolideerden deze week, waarbij goud steun testte op $2300 en zilver op $26. In de Europese handel vanochtend noteerde goud $2302, een daling van $35, en zilver $26,56, een daling van 66 cent. Volumes op Comex in beide metalen daalden naarmate de consolidatie vorderde.

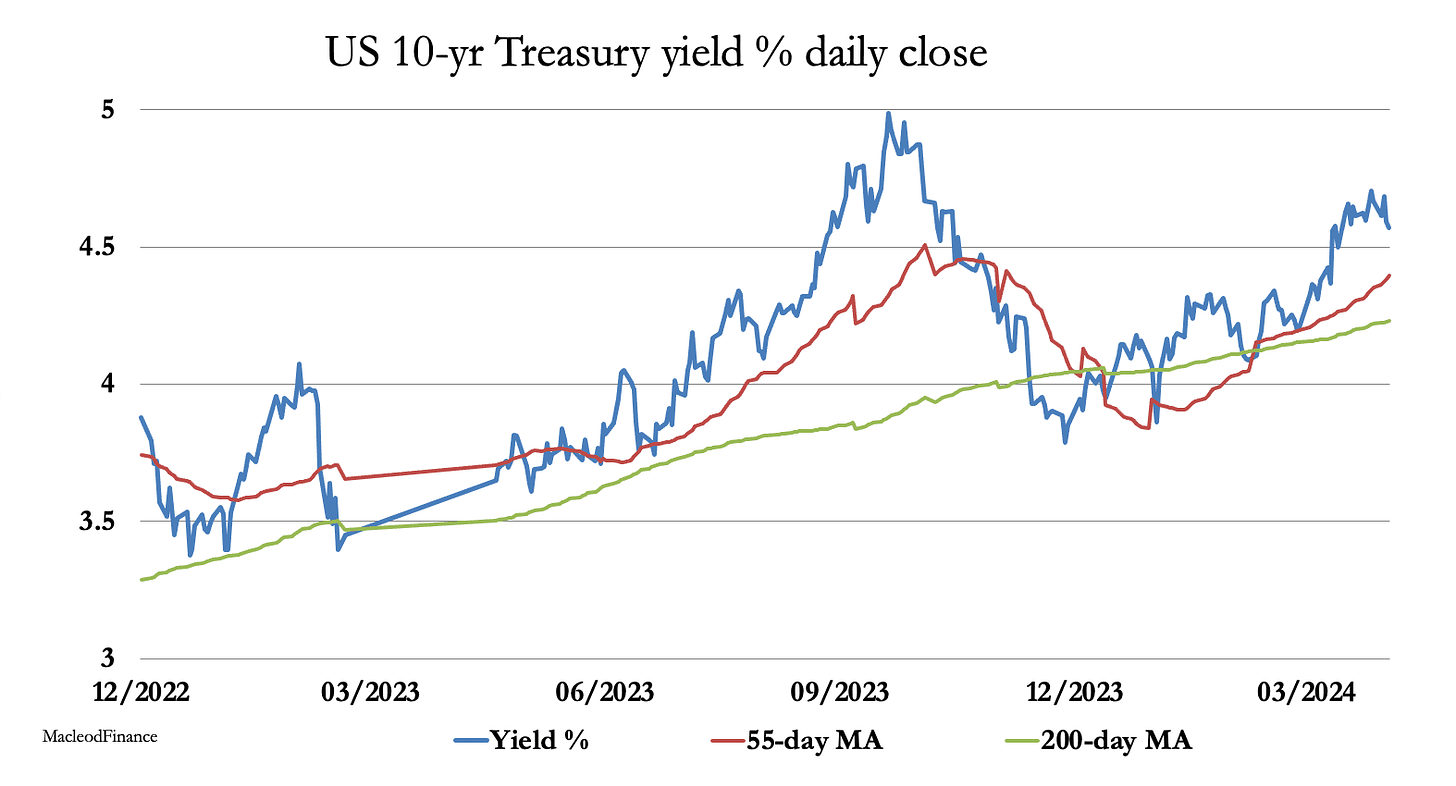

Het hoogtepunt van de week was de FOMC-vergadering en -verklaring. Zoals bleek, was er weinig verrassing, behalve het tempo van de kwantitatieve verkrapping die optimisten ervan overtuigde dat de druk op de rendementen langs de curve zou afnemen. Bijgevolg tikte de rente marginaal lager aan, zoals de grafiek van de 10-jaars UST note laat zien:

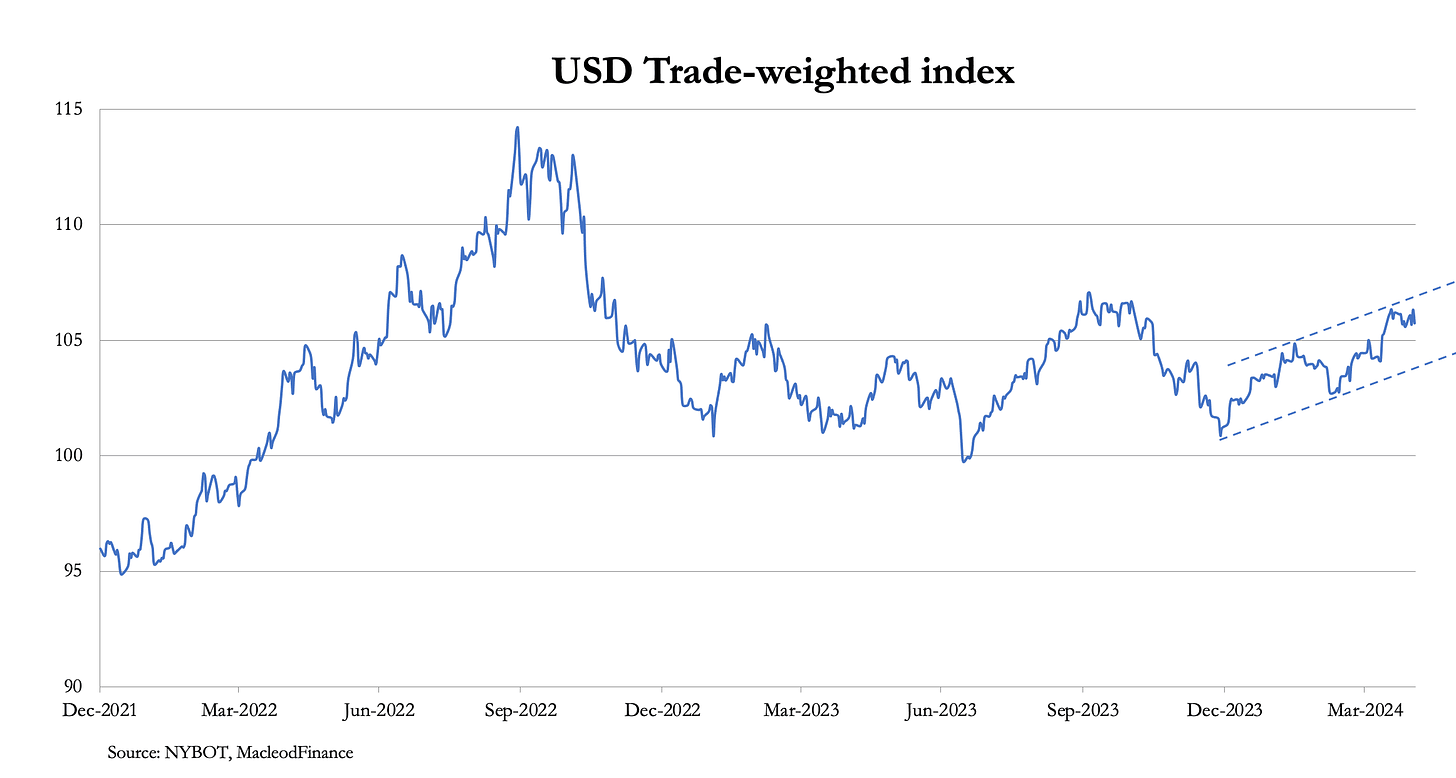

Het gouden kruis op 7 maart vertelde ons dat de daling van de obligatierente van afgelopen oktober voorbij was en dat de obligatierente in plaats van lager op termijn juist hoger zou worden. Dit komt overeen met de waarschijnlijke financieringsproblemen waarmee de Amerikaanse overheid wordt geconfronteerd met haar tekort van meer dan $3 biljoen. Dit probleem destabiliseert het hele fiatvalutasysteem en leidt tot een relatief sterke dollar, waarvan de handelsgewogen index de volgende is.

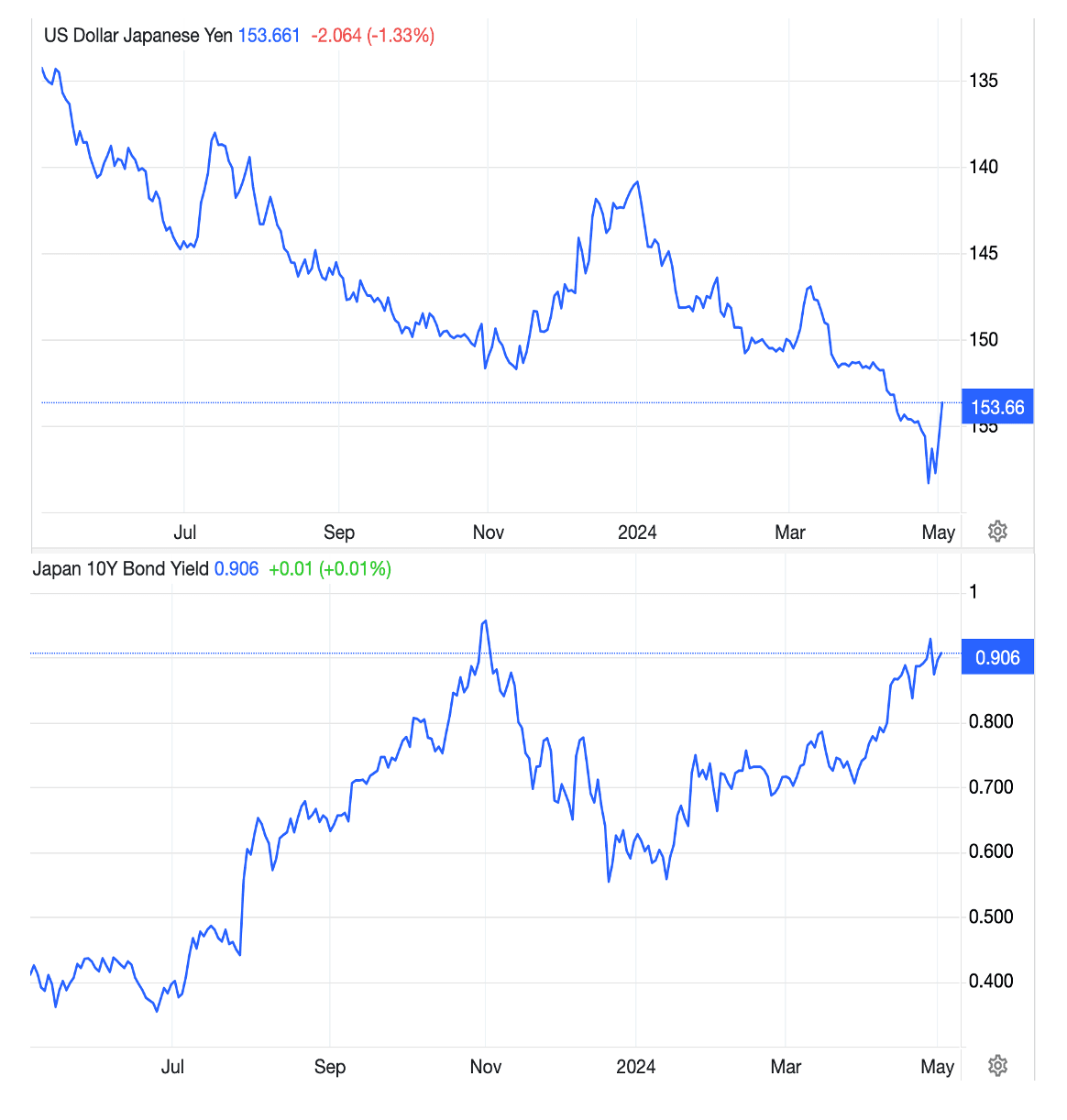

Zolang de $TWI (Trade-weighted index) in een bull-trend zit, is dat slecht nieuws voor andere valuta’s, zoals de Japanse yen, die deze week een neerwaartse doorbraak maakte toen het rendement op de 10-jaars JGB steeg tot meer dan 0,9%. Het is duidelijk dat de zich ontwikkelende schuldenval voor de dollar het monetaire beleid van de Bank of Japan ondermijnt.

De vastberadenheid van de Bank of Japan om op de JGB-rente te blijven zitten, moedigt de carry trade alleen maar aan, waarbij de expansie van het bankkrediet in yen rechtstreeks naar Amerikaanse Treasuries vloeit. De gevolgen voor de valuta en obligatierentes zijn de volgende:

Instabiliteit in fiatvaluta’s zorgt ervoor dat ze lager gewaardeerd worden in goud. Het is de moeite waard om de relatie te leggen door fiatvaluta’s te prijzen in goud in plaats van goud geprijsd in fiat om te benadrukken dat het minder een kwestie is van goud dat stijgt, en meer een van de dollar en andere valuta’s die dalen. Het is een situatie die snel kan afglijden naar een crisis.

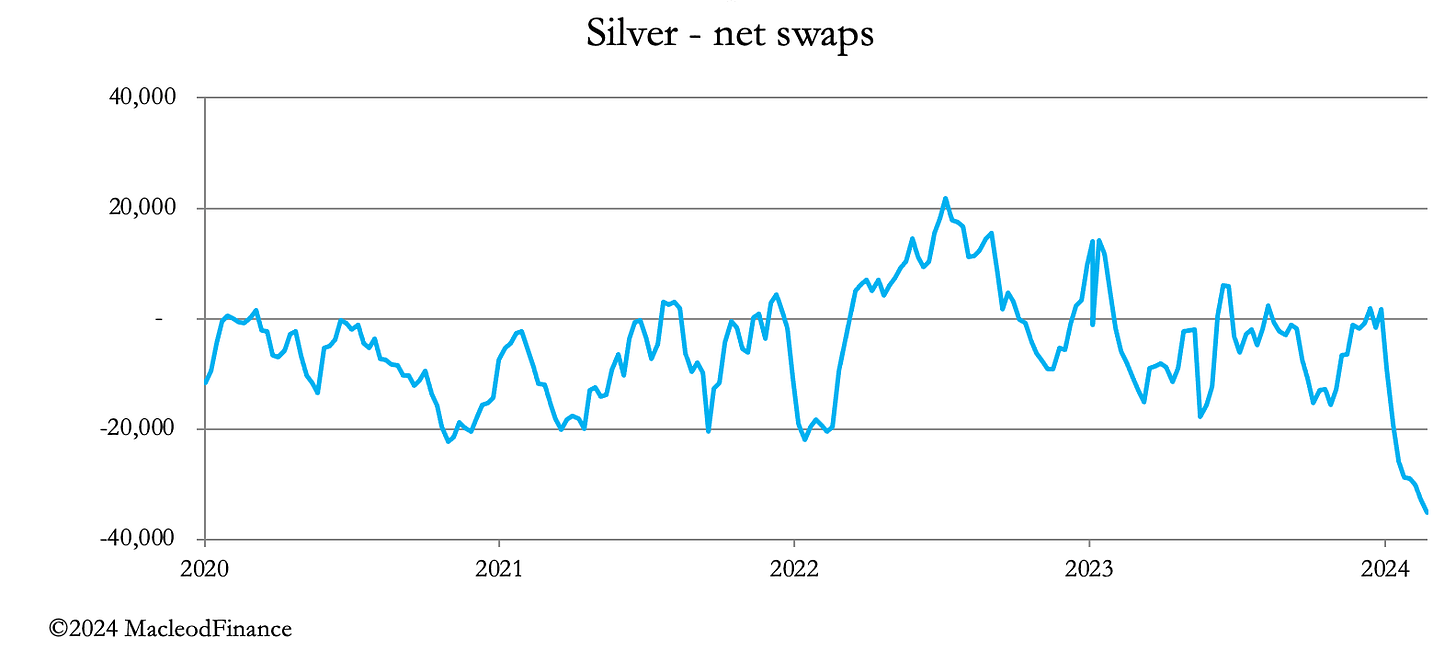

Er zou een crisis kunnen ontstaan in zilver. De volgende grafiek laat zien dat de shorts van de Swaps uit de hand lopen.

De netto shortpositie bedraagt het papieren equivalent van bijna 9.750 ton, of $ 8,2 miljard verdeeld over 17 handelaren. Ze maken deel uit van dezelfde groep die een tekort heeft van $63 miljard in papieren Comex-goud.

Dalende waarden van fiatvaluta zetten het bankwezen onder druk. En het helpt niet dat longs klaarstaan voor levering. In zilver werd nog eens 696 ton klaargezet voor levering en in goud nog eens 7,6 ton in de eerste vier dagen van deze week.

Hoe lang zal het duren voordat een edelmetaalbank in gebreke blijft? We zouden zo moeten beginnen te denken. Het probleem in goud is al erg genoeg, maar met India dat zilver zoekt voor de productie van fotovoltaïsche cellen, wordt de shortpositie van zilver potentieel explosief. Wanneer deze consolidatiefase eindigt, zou de volgende poot van stijgende prijzen zich wel eens kunnen ontwikkelen tot de moeder van alle bear squeezes – op de vestiging!